Il trust è un’istituzione singolare che potrebbe definire si come un insieme di relazioni giuridiche, fondate sulla fiducia, (Trust in inglese significante fiducia).

Questa istituzione ha dato alcune difficoltà al diritto francese, difatti non esiste di istituzione simile in diritto francese, si tratta là di una pura creazione anglosassone. Così spesso si assimila il Trust alla fiducia in diritto francese, sembrerebbe che il termine ” entità legale” è più corretta, dato che i principi posti dalla legge sulla fiducia non possono essere applicabili al Trust, ex : assenza di smembramento della proprietà.

Ovviamente per una particolare istituzione era necessario un particolare regime, ma prima di spiegare alcune singolarità legate alla fiscalità dei Trust, conviene comprendere come questo funziona.

Il Trust è uno strumento incredibile che permette di ottimizzare la sua gestione patrimoniale (Es: un padre di famiglia mette un portafoglio di titoli in un trust che ha costituito,, nomina i suoi figli beneficiari ma sono giovani, non desidera che abbiano direttamente accesso a questo portafoglio né ai suoi prodotti ed incarica degli amministratori di gestire il trust per lui al fine di effettuare distribuzioni nel moment voluto )

Il trust non è evidentemente giusto utilizzato per assicurarsi della sua buona gestione patrimoniale ma può essere utilizzato anche per pianificare la sua successione, stabilire delle sicurezze.

Il meccanismo del Trust è il seguente: abbiamo un Settlor (costituente) che con un atto affiderà una proprietà (mobile o immobile, tangibile o intangibile) a una terza parte nominata Trustee (amministratore) affinché questo si occupa della gestione di questi beni, ha un ruolo essenziale dunque poiché deve assicurarsi della conservazione di questi beni, questo Trust dovrà conservare questi beni dunque finché questi siano rimessi ai beneficiari

Abbiamo differenti tipi di beneficiari :

- Quelli che tocca dei redditi versati dal Trustee, evidentemente ciò è condizionato dall’atto che costituisce il Trust, tutto dipende dalla volontà del Settlor dunque.

- Quelli che otterrà i beni posti nel Trust alla fine di questo.

I Trustee che hanno un ruolo essenziale e possono, non agire nell’interesse dei beneficiari o non rispettare le volontà del costituente, è possibile chiamare uno o parecchi Protectors, si tratta di terzi carichi che devono sorvegliare la gestione effettuata dai Trustee.

Esiste una moltitudine di Trust : il Trust discrezionale, revocabile, irrevocabile se volete delle notizie complementari su questi noi vi proponiamo di interrogare i membri dell’ufficio ATTORNEY-COUNSEL.

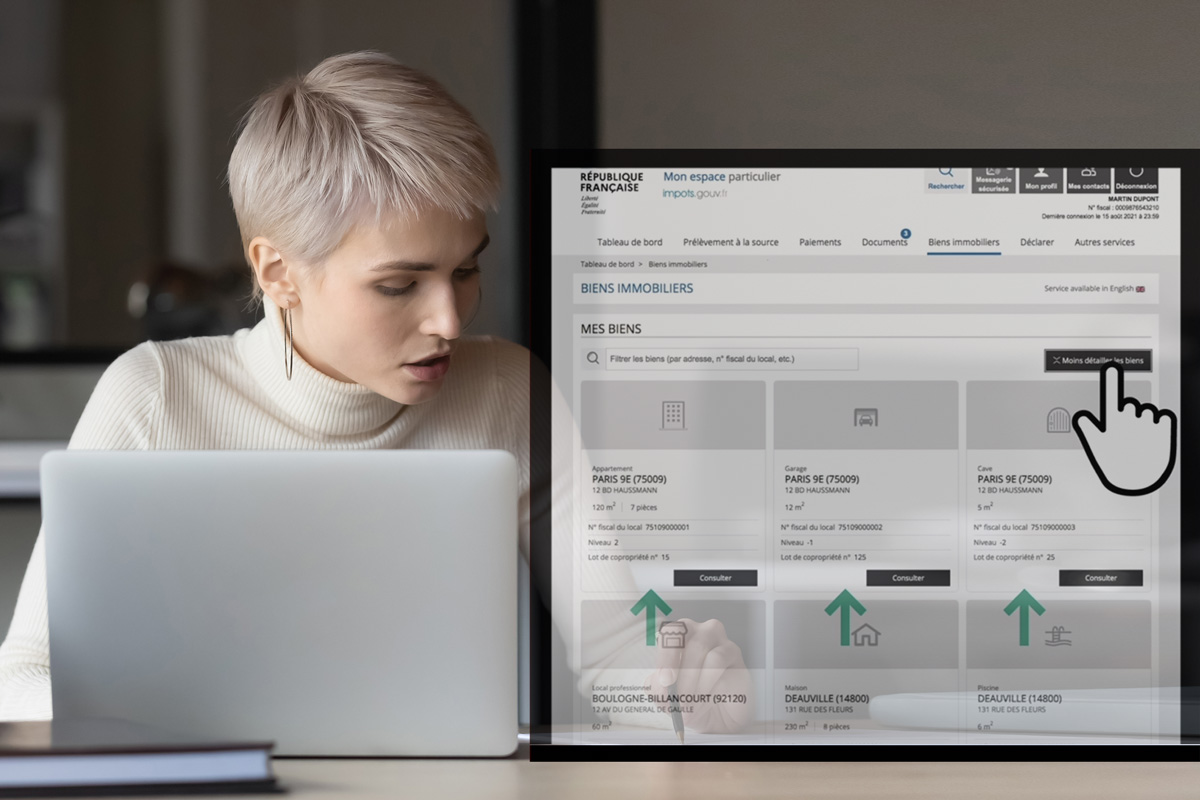

Vi ricordiamo che il Trust deve rispettare certi obblighi dichiarativi concernente le dichiarazioni di esistenza, di modifica, di estinzione o ancora la dichiarazione annua concernente il Trust, vi rinviamo all’articolo concernente le dichiarazioni 2181.

Se dei beni immobiliari francesi sono posti in un Trust, il Trust sarà sottomesso al dichiarazione n°2746 concernente la tassa sul valore venale dei palazzi particolarmente, questa tassa è annua e è uguale al 3% del valore venale dei palazzi detenuti o dei diritti reale che cadono su questi palazzi, di numerose possibilità esistono per esonerare si di questa tassa.

I beni detenuti attreverso un Trust possono fare l’oggetto di un dichiarazione IFI, concernente le persone che devono fare questa dichiarazione ed i beni a dichiarare nel dichiarazione IFI, noi vi rinviamo al nostro articolo concernente la tassa sulla fortuna immobiliare.

Concernente il regime fiscale del Trust in Francia, quando un bene è posto in un Trust, è necessario sapere che la Francia potrebbe essere interessata nei tre diversi casi (dipende dei trattati fiscali in vigore)

Il costituente è residente fiscale francese non importa di sapere la località dei beni ;

Il beneficiario è residente fiscale francese non importa di sapere la località dei beni, alla condizione che sia stato durante almeno sei dei dieci anni precedendo quella durante la quale riceve i beni ;

I beni posti nel Trust, sono localizzati in Francia.

È importante di notare che quando un bene è posto in un Trust e che un beneficiario residente fiscale francese al senso dell’articolo 4 B del CGI riceve un reddito da questo Trust, questo si vedrà imposto sul questo nella categoria dei RCM (redditi dei capitali mobiliari, sulle somme ricevute, indipendentemente dall’origine di questi redditi) questi saranno imposti in Francia come lo prevede l’alinéa 9 dell’articolo 120 del CGI. Attenzione secondo il luogo di situazione del Trust potremo avere dei casi di imposte doppie, una nuova volta bisognerà riferirsi alla convenzione fiscale applicabile.

Nel caso dove un Trust verrebbe ad essere sciolto o se il Trust si risolve (risoluzione del Trust per il decesso del costituente o per un termine previsto), è applicabile una tassazione specifica per questi eventi.

Come promemoria : quando una proprietà viene trasferita a un trust a titolo gratuito, la giurisprudenza la assimila a una donazione (questa affermazione deve essere qualificata in base al tipo di Trust che avremo in presenza) così all’epoca dell’apporto del molto palazzo al Trust avremo dei DMTG, diritti di mutazione a titolo gratuito che sarà dovuto non direttamente ma il seguito di un avvenimento, ex : morte del costituente o cessazione del trust.

Di conseguenza, tutte le trasmissioni gratuite effettuate tramite un trust (da / attraverso il trust e non quando la proprietà viene trasferita al trust) saranno soggette ai diritti di mutazione a titolo gratuito (DMTG), che possano essere o non qualificate di donazione o di successione allo sguardo delle regole fiscali di diritto comune. Le regole generali di territorialità e presunzione di proprietà applicabili ai dazi di trasferimento gratuiti sono adeguate, come viene ricordato nella dottrina fiscale amministrativa.

Il patrimonio trasmise, includendo i prodotti capitalizzati del patrimonio posto nel trust, è tacciato al suo valore venale netto alla data della trasmissione (BOI-ENR-DMTG-30-20121016 § 20).

In tutto logico poiché è normalmente il diritto comune che dovrebbe trovare ad applicarsi sotto riserva di certe pianificazioni, dovremo riferirci all’articolo 750 ter del CGI.

Evidentemente i DMTG si applicano sotto riserva delle convenzioni fiscali internazionali, bisognerà studiare la convenzione fiscale applicabile al caso studiato.

Concernente le modalità di imposizione abbiamo parecchi regimi possibili applicabili, ciò dipenderà dal tipo di trasmissione operata (donazione, trasmissione per decesso) ma anche dalla qualità del beneficiario di questa trasmissione.